更新时间:2024-05-30 来源:安博体育官网下载app

4月2日晚,沈阳机床公布发行股份购买资产并募集配套资金草案,拟以17.24亿元收购沈阳中捷航空航天机床有限公司100%股权、沈阳机床中捷友谊厂有限公司100%股权,以及向通用技术集团机床有限公司发行股份购买其持有的天津市天锻压力机有限公司78.45%股权,并向不超过35名特定对象发行股份募集配套资金。重组完成后,沈阳机床将拥有完整产品矩阵,大幅度的提高自身市场竞争力。

近日,国务院常务会议审议通过了《推动大规模设备更新和消费品以旧换新行动方案》。作为制造业大国,我国正将发展高端制造作为建设制造强国的主攻方向。在此背景下,尽快推动工业母机行业快速地发展,打破高端机床行业长期以来的进口垄断格局,不仅有助于提升我国制造业的核心竞争力,更标志着新质生产力的崛起与发展,为我们国家的经济的转型升级注入强劲动力。

根据公告显示,中捷友谊厂主要是做中高端数控切削机床的加工制造,以及提供柔性自动化产线的成套解决方案,公司客户覆盖大型央企、国企及制造业有突出贡献的公司。中捷航空航天针对航空航天行业特点和要求,已形成桥式五轴加工中心、龙门五轴加工中心、立式五轴加工中心、卧式五轴加工中心、柔性自动化加工生产线、数字化装配生产线的六大产品系列。天津天锻主营液压机的研发、生产制造和销售,基本的产品为数控重型液压机及其成套生产线装备。此次收购三家公司近三年毛利率平均值分别为12.74%、15.91%、16.44%。此次收购完成后,沈阳机床不仅能进一步增厚自身资产、降低负债率,同时,自身毛利率水平将会得到逐步提升,盈利能力得到确定性保障。

本次交易的成功实施将有利于沈阳机床构建完整的产品矩阵,补足高端数字控制机床制造领域产品结构。同时,这也将增强公司在人机一体化智能系统、高端生产线及装配生产线整体解决方案提供方面的实力。这一举措不仅有助于提升公司的整体业绩,还能进一步巩固和拓展公司在行业内的市场地位。更重要的是,此次收购将促进公司在机床产业链的自主可控程度,降低对外部供应链的依赖,从而增强公司的市场竞争力和抗风险能力。

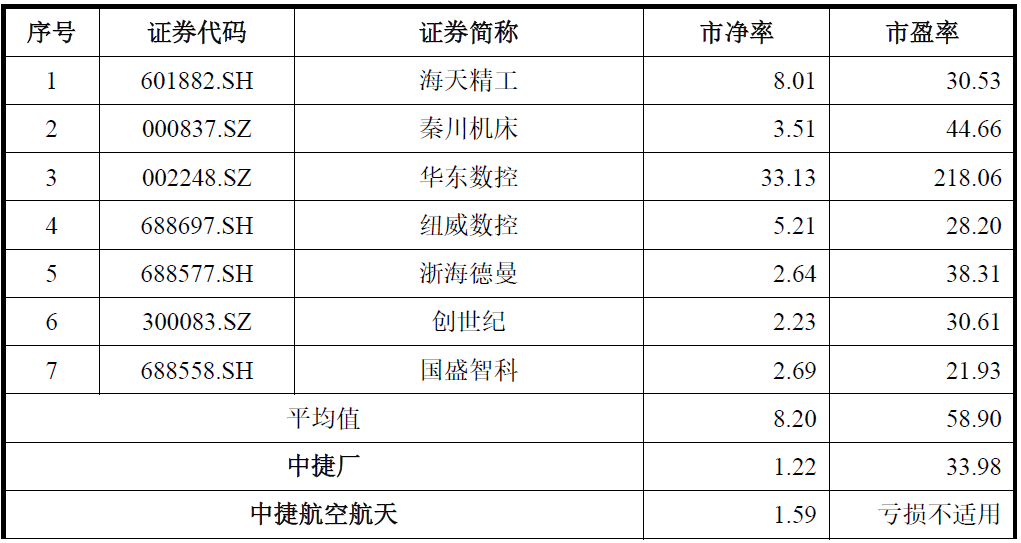

根据公告显示,此时收购三家公司溢价率远低于同行业中等水准。中捷厂市盈率及市净率仅为33.98、1.22、中捷航空市净率仅为1.59。行业平均市盈率和市净率分别为58.9、8.2。天津天锻市盈率为5.66,市净率为1.56,行业平均市盈率和市净率分别为162.96和3.84。作为老牌国企,沈阳机床此次收购体现出了坚决保障股东权益的决心。通过合理的收购价格,公司不仅仅可以大大降低收购风险,还能为股东带来更大的投资回报。

(图片节选自沈阳机床股份有限公司发行股份购买资产并募集配套资金暨关联交易报告书(草案)公告)

不仅如此,沈阳机床通过明确的业绩补偿协议和业绩承诺,确保了被收购公司的业务稳定性和盈利预期,更在保护上市公司及中小投资者利益方面做出了表率。这种对股东权益的坚定维护,不仅彰显了沈阳机床的国企担当,也进一步巩固了其在行业内的领导地位。

此次重大资产重组,沈阳机床将高端机床领域的优质资产纳入旗下,通过技术整合和资源共享,推动了生产方式的创新和生产效率的提升,实现了从传统制造向人机一体化智能系统的转型升级,不仅提升了公司的整体竞争力和盈利能力,更为我国高端制造业的发展注入了新的活力,进一步巩固了其在机床制造领域的领先地位。

展望未来,高端机床行业将持续蒸蒸日上,以其高精度、高效率的特性引领制造业升级转型。同时,新质生产力的崛起将为制造业注入强大动力,推动生产方式的创新和生产效率的提升。沈阳机床作为行业领军企业,在完善产品矩阵的同时不断整合上下游资源,并积极拥抱新质生产力带来的变革。相信在高端机床技术革新与新质生产力有关政策扶持的一同推动下,沈阳机床将继续引领行业发展,为我国制造业的转型升级和高水平质量的发展做出更大贡献。(CIS)

声明:证券时报力求信息真实、准确,文章提及内容仅供参考,不构成实质性投资建议,据此操作风险自担